L’idée qu’il serait financièrement préjudiciable de « changer de tranche » d’imposition est une croyance populaire tenace. Cet article vise à démystifier cette notion et à expliquer pourquoi passer à une tranche supérieure peut ne pas être aussi défavorable qu’il y paraît.

Pourquoi cette croyance persiste ?

La persistance de cette croyance peut s’expliquer par une méconnaissance du système d’imposition progressif. L’aspect psychologique joue également un rôle, où l’idée de payer un pourcentage plus élevé d’impôts peut sembler dissuasive, sans considérer l’effet net sur l’ensemble des revenus.

L’erreur de raisonnement

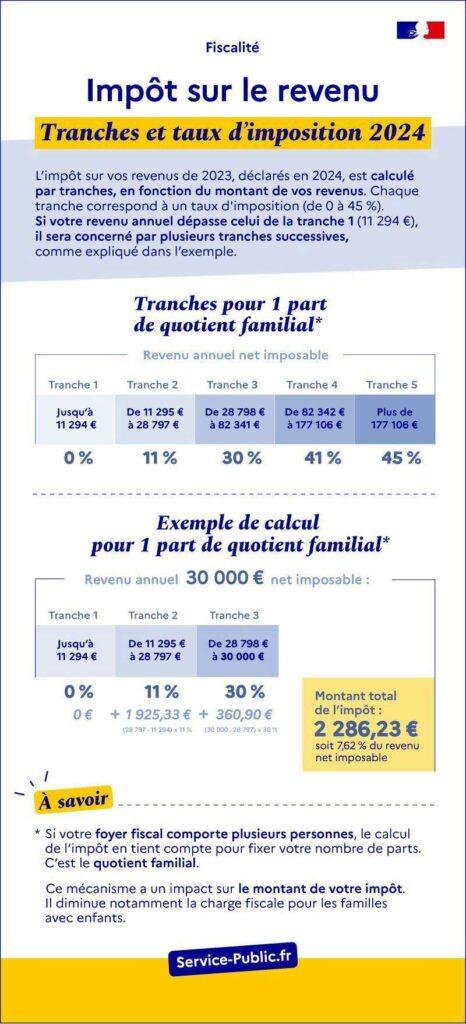

L’idée fausse repose sur la croyance qu’une fois qu’un salaire entre dans une tranche d’imposition plus élevée, l’intégralité du revenu est taxée à ce taux plus élevé, ce qui n’est pas le cas. Seul l’argent gagné au-delà du seuil de la nouvelle tranche est taxé au taux supérieur.

Exemple illustratif

Imaginons que vous soyez juste en dessous d’un seuil de tranche d’imposition, et qu’une augmentation de salaire vous fait passer légèrement au-dessus de ce seuil. Seul le montant qui dépasse le seuil sera taxé au taux supérieur, tandis que le reste de votre revenu continuera à être taxé aux taux inférieurs correspondant aux tranches précédentes.

Comprendre le fonctionnement des tranches d’imposition est essentiel pour démystifier la crainte de « changer de tranche ». En réalité, le système fiscal est conçu pour s’adapter progressivement à votre capacité financière, et passer à une tranche supérieure est souvent synonyme de progrès économique, non d’un fardeau fiscal accru. Il est important de se concentrer sur l’optimisation fiscale globale plutôt que sur la crainte de franchir un seuil.

Notre actualité

Consulter nos articles95 %

De client satisfait

2 k

Dossiers traités

1 756

Professionnels de santés

+33 %

D’économie en moyenne